昨日中港股市猝然反艇,一個可能原因是,人行可能加息,怎說?

國債收益率受資金面影響是最大的、最主要的。在中國債券的持有者當中,商業銀行佔比56.6%,超過一半,如果市場資金面緊張,銀行手頭沒錢,會賣出手中的短期債券,換來額外的錢,所以債券收益率和銀行體系關係豐富密切。

國債收益率可以理解為市場利率,也就是整個社會的借錢成本。人行加息上調的是基準利率,也就是存貸利率。兩者的關係就好比股市上均綫與股價上漲,相互影響、相互制約,股價(市場利率)上漲必然牽動均綫(基準利率)上升,人行需要主動或被動加息。

正常來說,人行每次加息(基準利率)幅度一般是0.25%,9月份到現在10年期國債收益率已經上升了0.35%,從這個角度上理解,人行理應加息1.5次。

2017年10月份,全國居民消費價格(CPI)同比上漲1.9%,工業生產者出廠價格(PPI)同比上漲6.9%。兩者都是重要通脹指標,CPI上漲到了年內最高水平,PPI繼續在高位徘徊。

通脹上升,為了防止財富縮水,人行往往需要加息,比如,你在銀行存100塊錢,利息率是1.8%,但如果CPI上升到了1.9%,那麼你的錢存在銀行實際上收益是1.8%-1.9%=-0.1%,是負值,人行有必要提高存款基準利率,讓存款利息高於CPI,避免居民在銀行的財富縮水。

資金緊張 債市波動

不過近日公布的國內M1增長率偏低,故人行未必要急於加息,但收緊資金供應則是眾所皆知的事實,近日中國10年債息上破4厘,就帶來債市的震動。

國內的屈慶債券對第四季度的債市走勢有如下看法:

「從7月份至今,10年國債收益率在3.56%至3.66%之間窄幅波動,走勢不明,對於未來收益率走勢,市場分歧較大,我們分析2010年至今7年四季度市場行情,試圖發現一些規律,從歷史的角度來看待四季度市場走勢。

從波動幅度來看,四季度波動幅度一般較大,均超過全年的四分之一,甚至波動幅度覆蓋全年,比較容易產生單邊行情。2010年、2013年、2015年、2016年,四季度波動幅度均超過全年的一半,2011年和2012年四季度波動幅度則接近全年波動幅度的三分之一。從全年來看,除了2012年債券市場比較特殊,全年波動44個bp,是近幾年波動幅度最小的一年,其他6年,全年債券市場波動幅度均比較大,2011年、2013年、2014年全年波動幅度均值為126bp,波動幅度較小的2010年、2015年、2016年全年波動幅度均值也有81bp。2017年前三季度債券市場波動幅度僅43bp,顯然較小。本輪調整,利率的高點可能會超過市場預期,我們依舊認為3.6是年內底部,四季度還會有一波向上調整,幅度應該不會太小。

全年熊市或者牛市定調後,後期走勢不易翻盤,更容易延續此前市場走勢。縱觀近7年,10年國債收益率曲綫僅在2012年出現了V行走勢,其他年份要麼是前期債市方向不明,隨後政策出現明確轉變,市場抉擇方向快速大幅調整(2010年、2011年、2015年、2016年),要麼大體上呈現單邊行情(2013年、2014年)。今年整體上是熊市,從歷史上看,市場存在慣性,債市繼續下跌的可能性較大。市場情緒不易發生扭轉,若政策不明確表態寬鬆,不足以改變市場的原有預期,全年出現行情反轉的可能性也不大。

從供給來看,今年四季度供給規模超歷史規律增加。四季度供給一般較小,但是根據財政部四季度發債計劃,今年10月和11月各發行國債8隻,12月發行6隻。由於今年一至三季度國債發行節奏偏慢,按照2017年預算中央財政赤字1.55萬億元計算,四季度國債淨發行規模將達到6,144.57億元,總發行量將達到10,098.85億元,雙雙創下歷史同期新高,分別較去年同期增加3,278.94億元和3,529.95億元。今年四季度供給壓力較大,將助推四季度收益率向上突破。

在資金面成為影響債市的主要因素時,更容易出現大跌的行情。目前資金也是影響債市的主要因素,但是人行維持資金面緊平衡的態度明顯。當下仍然處於金融去槓桿的關鍵時期,人行不可能放鬆貨幣政策容許加槓桿行為再次出現,從這個方面來看,四季度出現熊市的可能性較大。除了以上規律性因素之外,一些現實的利空因素也表明今年四季度債市還有最後一跌。」

知識就是力量和金錢,上文是刊於10月16日,其最後一句寫明「今年四季度債市還有最後一跌」,而這跌就在11月13、14、15日跌了給你看。「有早知無乞兒」,看來不一定對,有些事是可以早知的,投資者只能怪自己認知不足矣!

附刊的表及圖一要剪存,要每年第四季始,就拿出來看,提醒提醒自己。

那麼這個債跌是否會揮之不去呢?希望不是,11月14日,債市劇烈波動,使中國10年債息一度上破4厘,但之後就是人行出來投放資金,所以才見出圖二的債市V形反彈。

股市受壓 轉看樓市

但這應僅是個反彈,在整個四季度裏,銀行間的資金還是可以用「錢少+錢貴」來總括,這個情況,或要在明年初的定向減準備金率出現後,才可以有點寬鬆的勢頭,也就是說,債市錢少+錢貴,股市也會受壓的,股市如受壓,則又不妨看看樓市,特別是一些從事地產業的朋友,不妨參加下列課程。

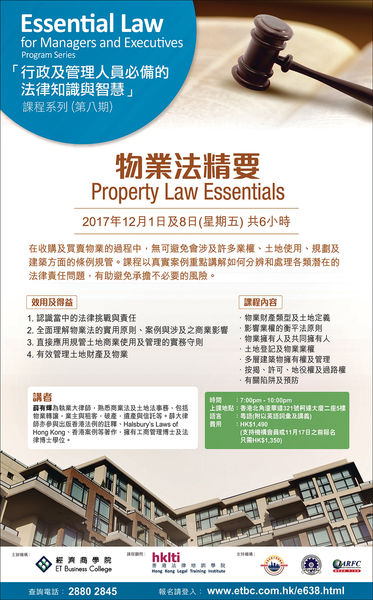

政府近年大力推動舊區重建、發展新市鎮,在收購和買賣物業的過程中,無可避免會涉及許多業權、土地使用、規劃及建築等方面的條例規管,往往這些問題導致買賣時間過長,錯失投資良機,更有可能需要面對當中的法律風險。該如何分辨和處理各類潛在的法律責任問題?

《香港經濟日報》經濟商學院將於12月1日及8日晚上舉辦「物業法精要」課程,6小時即可全面了解物業法的實用原則、案例與涉及的商業影響,透過真實案例,避免承擔不必要的風險。課程由執業大律師薛有輝主講,他熟悉商業法及土地法事務,包括物業轉讓、業主與租客、破產、遺產與信託等,執業及教學經驗均非常豐富。11月17日前可以優惠價HK$1,350報讀(正價HK$1,490),報名請電2880 2845或登入http://www.etbc.com.hk/e638fb.html。

撰文:

石鏡泉

經濟日報副社長兼研究部主管、電台財經節目主持人

欄名: 政•經•頑石不低頭